Kogo obowiązują kody GTU?

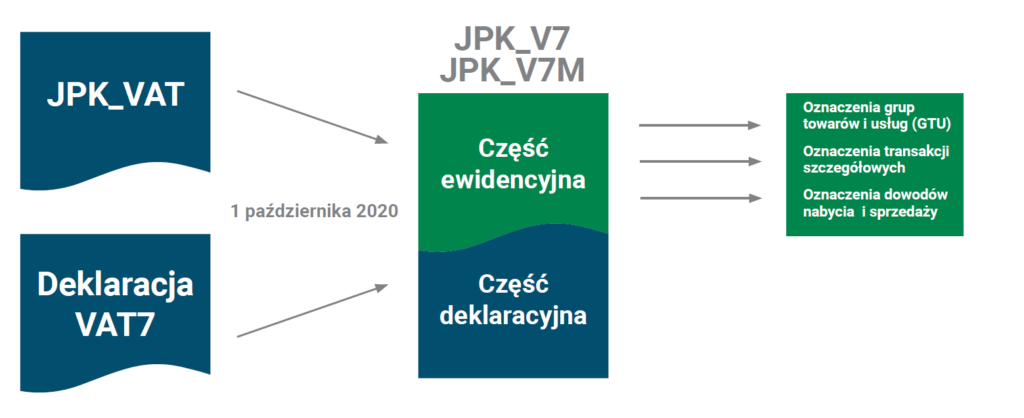

Wszystkich przedsiębiorców zarejestrowanych jako czynni podatnicy VAT obowiązują już przepisy dotyczące nowej struktury JPK z częścią ewidencyjną i deklaracyjną, w wersji JPK_V7M lub JPK_V7K.

Tekst DANUTA STANOK

Jeden plik zastąpił generowane i wysyłane oddzielnie deklaracje VAT-7 lub VAT-7K z załącznikami oraz informacje JPK_VAT. Po raz pierwszy plik w nowej strukturze (za październik) należało złożyć do 25 listopada 2020 roku.

W celu przygotowania i wysyłki dokumentu można wykorzystywać bezpłatne narzędzia udostępnione pod koniec października tego roku przez Ministerstwo Finansów: aplikacja e-mikrofirma, formularz interaktywny i aplikacja Klient JPK_WEB, do pobrania ze strony podatki.gov.pl/jpk-vat-z-deklaracja w zakładce „bezpłatne narzędzia”. Umożliwiają one bezproblemowe złożenie informacji.

BEZPŁATNY PROGRAM

E-mikrofirma (nowa wersja) pozwala na

- wystawianie i zapisywanie faktur krajowych,

- tworzenie ewidencji VAT

- oraz generowanie i wysyłanie plików JPK_V7M i JPK_V7K, a także JPK_FA.

Korzystanie z niej wymaga dostępu do Internetu. Każdorazowo trzeba się zalogować za pomocą profilu zaufanego, e-dowodu lub bankowości elektronicznej.

Trochę to kłopotliwe. Dotychczasowi użytkownicy tego narzędzia (korzystam z e-mikrofirmy) mogą płynnie przejść do stosowania nowej, rozbudowanej wersji dzięki opcji importu-eksportu danych. Ma ona obsługiwać wersje historyczne JPK_VAT dla potrzeb ewentualnych korekt wcześniejszych okresów. By zachować dotychczasową historię, należy wgrać do nowej aplikacji kopię desktopową (ustawienia/ wykonaj kopię zapasową).

Mnie się jeszcze nie udało tego zrobić. Na razie nie wszystko działało jak należy, ale to przecież nic nowego. Trzeba uzbroić się w cierpliwość. Podobna sytuacja miała miejsce przy wprowadzaniu JPK. Na początku listopada br. wystąpiły problemy z zalogowaniem, koniecznym, by wystawić fakturę, ale na szczęście podczas sporządzania JPK_V7M te kłopoty już się nie pojawiały. Odnoszę wrażenie jakby cała aplikacja była wersją testową.

O CZYM PAMIĘTAĆ?

Przedsiębiorcy zlecający rozliczenia podatkowe biurom rachunkowym, tak jak pozostali podatnicy zobowiązani są do prawidłowego rozliczania podatku.

Bardzo często osoby te nie zdają sobie sprawy, że w efekcie nieterminowego lub nieprawidłowego złożenia (na przykład JPK),

- to one mogą zostać pociągnięte do odpowiedzialności,

- a nie jak się przyjęło uważać – biuro rachunkowe.

Warto więc współpracować ze swoim biurem rachunkowym, by zgodnie z wymogami, bez komplikacji wypełnić obowiązek informacyjny według nowych zasad.

Właściciel mikrofirmy powinien dysponować podstawową znajomością zagadnienia, by umożliwić sporządzającym JPK_V7 przeprowadzenie szczegółowego rozpoznania transakcji w firmie jako elementu wpływającego na dokładne przygotowanie raportu.

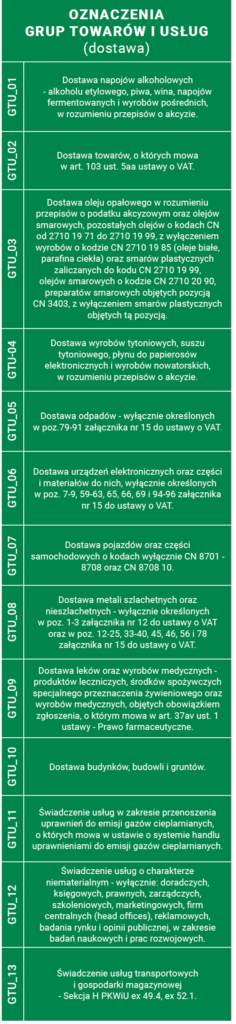

Stosowanie

- specjalnych kodów (oznaczeń) grup towarów i świadczonych usług,

- oznaczenia transakcji (procedur)

- oraz typu dokumentów, na przykład oznaczenia dostaw towarów i świadczenia usług kodem GTU (grupowanie towarów i usług) – o ile jest konieczne – wymaga pewnego zasobu wiedzy o specyfice działalności i zdarzeniach gospodarczych podatnika.

Biuro rachunkowe

- może zweryfikować na fakturze oznaczenie „MPP”,

- ale nie opisze procedury „TP” – podmioty powiązane, chyba że wcześniej pozyska informacje od podatnika.

Wielu mikroprzedsiębiorców wystawia faktury samodzielnie i przekazuje je w formie papierowej lub zapisu elektronicznego do księgowości.

To dobry moment,

- żeby przesłać jednocześnie odpowiednie wyjaśnienia,

- albo nawet oznaczyć faktury odpowiednim kodem, który powinien być zastosowany w pliku JPK.

Programy do fakturowania umożliwiają dokonywanie wymaganych oznaczeń dokumentów sprzedażowych, GTU i procedur rozliczania.

PODSTAWA PRAWNA

Rozporządzenie Ministra Finansów, Inwestycji i Rozwoju z dnia 15 października 2019 roku (ze zmianami: Dz. U. poz. 576, Dz. U. poz. 1127) w sprawie szczegółowego zakresu danych zawartych w deklaracjach podatkowych i w ewidencji w zakresie podatku od towarów i usług określa szczegółowy zakres danych zawartych w deklaracjach podatkowych (o których mowa w art. 99 ust. 1-3 ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług) i ewidencji (o której mowa w art. 109 ust. 3 ustawy) oraz objaśnienia co do sposobu wypełniania i miejsca składania deklaracji podatkowych oraz niezbędne pouczenia, a także sposób wykazywania danych w ewidencji przesyłanej zgodnie z art. 109 ust. 3b i 3c ustawy.

Objaśnienia zawarte są w załączniku do rozporządzenia. Wszystkich niechętnie sięgających do wszelkiego typu ustaw i rozporządzeń gorąco zachęcam do odstąpienia od reguł i przeanalizowanie właśnie tego rozporządzenia. Warto dla przypomnienia i pewnego usystematyzowania swojej wiedzy. Znajdziemy w nim określenie zasad informowania fiskusa i przekazywania danych koniecznych do rozliczania podatku VAT – częściowo już nam znane i stosowane przy ewidencjonowaniu sprzedaży i zakupów oraz sporządzaniu deklaracji VAT. Dokument nie jest zbyt obszerny.

Nie wszystkie regulacje rozporządzenia dotyczą zakresu raportowania podatku VAT przez mikrofirmy budowlano-dekarskie – to dobra wiadomość dla samorozliczających się dekarzy. Rozszerzony JPK_V7 nie wprowadził rewolucyjnych zmian, jednak znacząco zmienił ilość przekazywanych danych.

Podobnie jak wcześniejsze „innowacje” serwowane nam, niestety, w nadmiarze, musimy i tę „oswoić”, i zaakceptować.

JPK_V7 PO NOWEMU

Nowa struktura JPK_V7M (JPK_V7K – dla rozliczających się kwartalnie) łączy w sobie zbiór informacji o zakupach i sprzedaży wynikających z ewidencji VAT za określony okres i dane dotychczas przekazywane w deklaracji VAT-7 (VAT-7K) oraz dodatkowe dane potrzebne do analizy poprawności rozliczenia, czyli zawiera to samo co dotąd, tyle że w innym ujęciu logicznym plus rozszerzenie o nowe oznaczenia w części ewidencyjnej, głównie dotyczące podatku należnego.

Wprowadzenie tego dodatkowego zestawu szczegółowych informacji wywołało niezadowolenie wśród przedsiębiorców. Nałożono na nas obowiązek sprawozdawczy, którego do tej pory nie musieliśmy wypełniać, a jego zdefiniowanie jak zwykle zrodziło wiele wątpliwości.

Jednak dwuczęściowy JPK z pewnością nie sprawi nam kłopotu w zakresie oznaczenia urzędu skarbowego, do którego jest składana informacja,

- wprowadzenia danych identyfikacyjnych,

- informacji dotyczącej okresu czy wersji (kodu) deklaracji,

- celu jej złożenia,

- a także daty samego sporządzenia pliku.

Podobnie umieszczenie szczegółowych danych niezbędnych do ustalenia wysokości podatku należnego i naliczonego oraz dokonanie wyliczeń określających wysokość podatku do wpłaty lub zwrotu, ewentualnie wnioskowaniem o zwrot podatku VAT.

Nie wspomnę nawet o zapisywaniu i zaokrąglaniu wartości cyfrowych.

Z uwagi na swoją uniwersalność (rozbudowanie) przygotowanie pliku nie było dotychczas trudne, ale było czasochłonne. W nowej wersji samo generowanie JPK_V7M, wysłanie i pobranie potwierdzenia (UPO) faktycznie wymagało mniej czasu niż zwykle, za to czas wystawiania faktury nieznacznie uległ wydłużeniu.

JAK TO ZROBIĆ?

Zgodnie z ustawą o VAT jako podatnicy mamy obowiązek wskazywać w ewidencji zakupu i sprzedaży VAT inne dane służące identyfikacji poszczególnych transakcji.

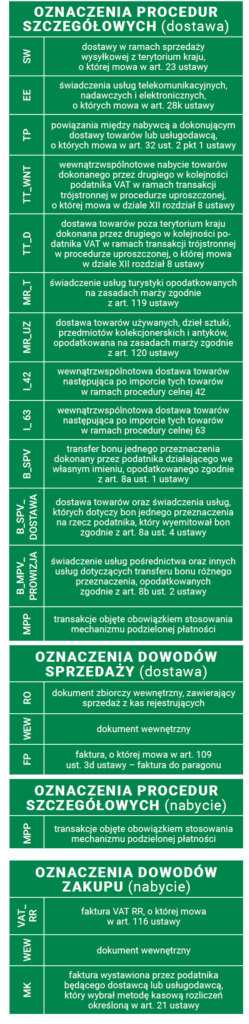

Dokumentując dostawę i nabycie w danym okresie, musimy nadać oznaczenia dotyczące dostaw:

- kod grupy towarów lub świadczenia usług (GTU),

- typu transakcji (procedury),

- dowodu sprzedaży

- oraz oznaczenia dotyczące nabycia:

- * kod typu transakcji,

- * dowodu nabycia – ale tylko wtedy, gdy transakcja, towar, usługa lub dowód sprzedaży (zakupu) podlegają obowiązkowi przyporządkowania im takich oznaczeń.

Tak więc konieczność oznaczenia odnosi się tylko do niektórych

- transakcji,

- grup towarów,

- niektórych usług i wybranych dokumentów – tych wskazanych w rozporządzeniu Ministerstwa Finansów. Pozostałe pozostawiamy nieoznaczone.

Danymi, które identyfikują poszczególne transakcje mogą być właśnie oznaczenia GTU towaru lub usługi, wymagane w pliku JPK.

Wybranym towarom i usługom (usług jest tylko trzy) po stronie sprzedaży nadajemy odpowiedni kod GTU, wystarczy jedna pozycja na fakturze wymagająca kodowania – oznaczamy całą fakturę. Jeśli takich towarów (usług) występuje więcej, każdemu przyporządkujemy właściwy znacznik. Jeden wpis w ewidencji może zawierać więcej oznaczeń specjalnych, nie „rozbijamy” faktury na poszczególne wiersze i rodzaje sprzedaży.

Przykład: sprzedaż „czystej” usługi transportowej firmie, której właściciel jest z nami spokrewniony/spowinowacony (podmioty powiązane według definicji PIT, CIT) oznaczymy: „GTU 13” – świadczenie usług transportowych i gospodarki magazynowej oraz procedurą szczegółową „TP” – istniejące powiązania między nabywcą a dokonującym dostawy towarów lub usługodawcą.

Nasz krewny skorzystał z okazji i poprosił nas dodatkowo o oględziny dachu budynku firmowego i doradzenie w sprawie planowanego remontu pokrycia. W fakturze ujmiemy dodatkowo usługę doradczą, opinię techniczną, którą oznaczymy symbolem GTU „12” – usługi o charakterze niematerialnym. Cała faktura wpisana do ewidencji podatku należnego oznaczona będzie łącznie: GTU „12”, GTU „13” i procedurą „TP”.

Przykład: do wykonania usługi dekarskiej nasza firma użyła profili ze stali niestopowej, których sprzedaż mieści się w „GTU 08”. Nie zastosowaliśmy oznaczenia GTU przy fakturze za wykonaną usługę, gdyż nie dokonaliśmy dalszej odsprzedaży profili na rzecz klienta. Materiał został wbudowany, stanowi element usługi, a ta nie jest objęta obowiązkiem oznaczenia żadnym z kodów GTU.

Oznaczenia procedur szczególnych w zakresie podatku naliczonego są tylko dwie:

- MPP – transakcje objęte obowiązkowym mechanizmem podzielonej płatności

- i IMP – import towarów.

Warte omówienia jest stosowanie „MPP” – znacznik stosujemy po stronie podatku należnego i naliczonego.

„MPP” stosujemy już od pewnego czasu i wiemy, że tak oznaczamy transakcje między przedsiębiorcami (B2B),

- jeżeli kwota brutto operacji przekroczyła 15 tys. zł

- i dotyczy towarów i usług z załącznika nr 15 do ustawy VAT.

Fakturę (!) oznaczał do tej pory sprzedający – teraz w JPK_V7 i sprzedający i kupujący ma obowiązek opisać transakcję kodem „MPP”.

To oznacza, że obaj kontrahenci muszą zweryfikować zapis „MPP” na fakturze albo jego brak i umieścić kod w ewidencjach.

Nie ma potrzeby chyba wyjaśniać jak niektórzy sprzedający wypełniali obowiązek do tej pory – nadmiarowe oznaczenie „MPP” – nie było błędem, ale wpisywanie procedury na każdej fakturze teraz powinniśmy

- zmienić

- i odstąpić od bezmyślnego wklejania „MPP”.

Jednoznacznego stanowiska Ministerstwa Finansów nie znalazłam, ale większość komentujących przepisy przestrzega przed nieuzasadnionym używaniem kodu.

W poprzednim numerze „Naszego Dekarza” przytoczyłam urywek interpretacji Szefa KAS w sprawie stosowania „MPP” na fakturach. W JPK powinniśmy przypisać kod obowiązkowego „split payment”, określonego ustawą i tak też powinniśmy oznaczać faktury. Nie sposób wyczerpać tego tematu. Nawet wybór informacji przydatnych właścicielom mikrofirm dekarskich przysporzył mi wielu rozterek.

Nie wyjaśniłam jak zakodować

- sprzedaż złomu,

- wraku

- lub samochodu używanego,

- odpadów,

- ani też usług zaliczanych do niematerialnych GTU „12”,

- jak korygować i oznaczać faktury, że kody GTU nie dotyczą usług budowlanych i dekarskich,

- raportów z kasy fiskalnej i dokumentów wewnętrznych,

- jak oznaczać wybrane dokumenty itd.

Wyjaśnień udzieliło Ministerstwo Finansów na stronie Podatki.gov.pl /Jednolity Plik Kontrolny/JPK_VAT z deklaracją.